입력 2019.11.13 03:09

[한화생명 은퇴백서]

- 사망 10년이내 돈도 '상속 재산'

과거 10년치 거래내역 전부 조사… 용도 불명확한 자금, 상속 추정돼

목돈 쓰거나 소액 계속 인출할땐 어디 썼는지 증빙 서류 남겨둬야

10년 단위로 미리 증여 후 신고를

모친의 사망으로 슬픔에 잠겨 있던 A씨에게 어느 날 세무서로부터 '상속세 관련 소명 안내문' 통지서가 날아왔다. 그는 주변에서 '사망 당시 재산이 5억원 아래면 상속세 신고를 할 필요가 없다'는 조언을 들었다. 사망 당시 모친의 재산은 3억원 정도였기 때문에 A씨는 별도로 신고하지 않았다. 그러나 세무서가 소명을 요청한 건 '사망 후'가 아니라 '사망 전'에 대한 것이었다. 모친이 사망하기 약 4년 전에 모친 명의로 된 상가를 9억원에 처분했는데, 그 돈이 어디로 갔는지 밝히라는 요구였다. 2개월간의 소명 기간에 상가를 판 돈 가운데 일부가 증여세 신고 없이 자녀에게 흘러들어 간 내역이 드러났다. A씨 가족은 약 7000만원의 세금을 추징당했다.

◇사망 10년 이내 돈도 상속세 부과 대상

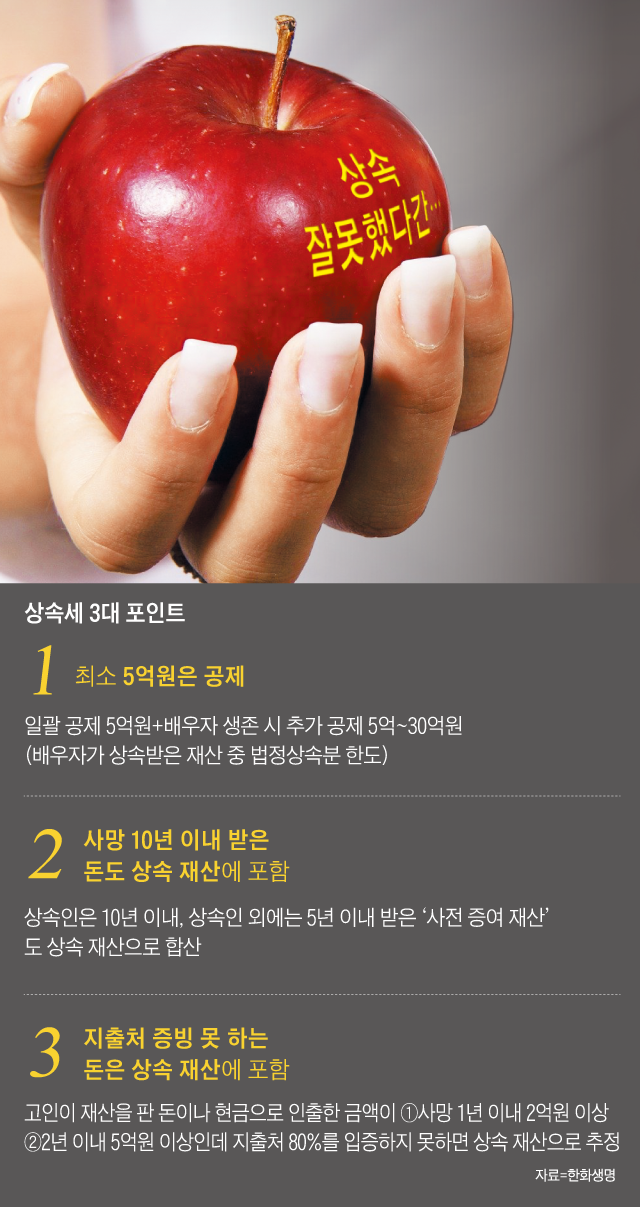

많은 사람이 '사망 당시 재산'이 5억원 아래면 상속세 걱정을 안 해도 된다고 생각한다. 세법에 따르면, 각종 공제 등을 통해 상속 재산 5억원(고인 배우자 생존 시 10억원) 이하에 대해 상속세를 부과하지 않기 때문이다.

◇사망 10년 이내 돈도 상속세 부과 대상

많은 사람이 '사망 당시 재산'이 5억원 아래면 상속세 걱정을 안 해도 된다고 생각한다. 세법에 따르면, 각종 공제 등을 통해 상속 재산 5억원(고인 배우자 생존 시 10억원) 이하에 대해 상속세를 부과하지 않기 때문이다.

그러나 이러한 기준은 사망 당시의 재산에만 적용되는 게 아니라는 사실에 주의해야 한다. 현행법에서 '상속 재산'은 상속 개시일(통상 사망일) 10년 이내에 미리 증여한 재산도 더해 계산한다. 부모가 사망하기 전에 조금씩 인출해 자녀들에게 넘겨준 돈 역시 상속 재산으로 판단한다는 것이다. 예컨대 고인 사망 당시에 재산이 3억원이지만, 사망 2년 전에 부동산 구매 자금 4억원을 줬다고 해보자. 그러면 사망 10년 이내에 사전 증여한 금액(4억)까지 합치면 상속 재산이 7억원에 달한다. 5억원을 넘기 때문에 증여세·상속세가 부과될 수 있는 것이다.

유족은 고인 사망 당일의 자산을 기준으로 상속세를 계산해 내고 싶어 한다. 그러나 과세 당국은 상속세 신고가 들어오면 반드시 검증에 들어간다. 고인 재산이 얼마 안 되더라도 과거 거액의 자산을 처분한 적이 있다면 조사 대상으로 삼을 수 있다. 과세 당국은 증여세 신고가 안 들어왔는데도 자녀·배우자에게 흘러간 돈이 있는지 집중적으로 살펴본다. 통상 과거 10년치 거래까지 조사한다. 그래서 고인이 통장에서 반복적으로 현금을 인출했거나, 갑자기 부채를 일으키는 경우 등은 집중 조사 대상이 될 수 있다. 가족 간 석연찮은 금전 거래가 있다면 당국의 의심을 사 세금 폭탄으로 되돌아올 수 있다.

만약 당국이 가족 간 금전 거래를 '미신고 증여'로 본다면 어떻게 될까? 10년 이내 증여 재산은 상속 재산에 더해져 상속세가 추가로 부과된다. 10년 이내가 아니더라도 증여세는 물론, 가산세까지 내야 한다. 상속세에 대한 세무조사인데도 실무적으로는 증여세·가산세 추징이 빈번하다.

◇사망 전 금전 거래, 증빙 잘 챙겨야

세금 폭탄을 피하려면 고인 사망 최소 2년 전부터는 현금을 뽑거나 재산을 처분할 때 차분히 증빙 서류를 챙겨둬야 한다. 사용 용도가 불명확한 자금에 대해서는 상속세가 부과될 수 있기 때문이다. 상속세는 고인에게서 물려받은 재산에 대해서만 납부하는 게 원칙이지만, 고인의 생전 재산 가운데 사용 용도를 객관적으로 밝히지 못하는 부분이 있다면 그 재산 역시 상속받은 것으로 추정한다.

이를 '추정상속재산'이라고 한다. 고인이 재산을 처분하거나 예금에서 인출한 금액 등이 상속 개시일 전 1년 이내에 2억원 이상인 경우, 2년 이내에 5억원 이상인 경우 가운데 용도가 객관적으로 명백하지 않은 경우를 말한다. 예컨대 고인 통장에 든 돈 2억원이 갑자기 사라지고 가족들이 어디 썼는지 입증하지 못한다면, 그 돈이 자녀에게 갔다고 보고 세금을 물린다.

그러나 상속 절차가 시작된 이후에 고인이 어디에 얼마를 썼는지 유족이 일일이 밝히기는 쉽지 않다. 유족이 제대로 소명하지 못하면 세금 탈루 혐의가 있다고 보고 가족 계좌까지 조사를 확대하는 경우가 있다. 유족이 억울하게 세금을 떼먹은 것으로 내몰리지 않으려면, 고인 생전에 쓴 목돈의 사용처를 증빙할 수 있도록 준비해두는 게 필요하다. 거액의 의료비를 쓴 경우 등이 대표적이다. 목돈을 한꺼번에 뽑거나, 소액이더라도 계속 인출한다면 그 돈을 어디 썼는지 증거를 남겨놓는 게

특히 인생의 마지막을 정리하는 단계라면 나중에 과세 당국의 오해를 살 수 있는 가족 간 금전 거래는 하지 않는 편이 좋다. 자녀에게 생전에 넘겨줄 재산이 있다면 10년 단위로 증여하고 증여세를 신고하고 내면 된다. 한 번 증여했다면 10년 이상 더 오래 살아야 상속 재산에 합산되지 않는다. 노후에 건강을 챙기는 게 자녀들 세금 부담도 덜어주는 셈이다.

유족은 고인 사망 당일의 자산을 기준으로 상속세를 계산해 내고 싶어 한다. 그러나 과세 당국은 상속세 신고가 들어오면 반드시 검증에 들어간다. 고인 재산이 얼마 안 되더라도 과거 거액의 자산을 처분한 적이 있다면 조사 대상으로 삼을 수 있다. 과세 당국은 증여세 신고가 안 들어왔는데도 자녀·배우자에게 흘러간 돈이 있는지 집중적으로 살펴본다. 통상 과거 10년치 거래까지 조사한다. 그래서 고인이 통장에서 반복적으로 현금을 인출했거나, 갑자기 부채를 일으키는 경우 등은 집중 조사 대상이 될 수 있다. 가족 간 석연찮은 금전 거래가 있다면 당국의 의심을 사 세금 폭탄으로 되돌아올 수 있다.

만약 당국이 가족 간 금전 거래를 '미신고 증여'로 본다면 어떻게 될까? 10년 이내 증여 재산은 상속 재산에 더해져 상속세가 추가로 부과된다. 10년 이내가 아니더라도 증여세는 물론, 가산세까지 내야 한다. 상속세에 대한 세무조사인데도 실무적으로는 증여세·가산세 추징이 빈번하다.

◇사망 전 금전 거래, 증빙 잘 챙겨야

세금 폭탄을 피하려면 고인 사망 최소 2년 전부터는 현금을 뽑거나 재산을 처분할 때 차분히 증빙 서류를 챙겨둬야 한다. 사용 용도가 불명확한 자금에 대해서는 상속세가 부과될 수 있기 때문이다. 상속세는 고인에게서 물려받은 재산에 대해서만 납부하는 게 원칙이지만, 고인의 생전 재산 가운데 사용 용도를 객관적으로 밝히지 못하는 부분이 있다면 그 재산 역시 상속받은 것으로 추정한다.

이를 '추정상속재산'이라고 한다. 고인이 재산을 처분하거나 예금에서 인출한 금액 등이 상속 개시일 전 1년 이내에 2억원 이상인 경우, 2년 이내에 5억원 이상인 경우 가운데 용도가 객관적으로 명백하지 않은 경우를 말한다. 예컨대 고인 통장에 든 돈 2억원이 갑자기 사라지고 가족들이 어디 썼는지 입증하지 못한다면, 그 돈이 자녀에게 갔다고 보고 세금을 물린다.

그러나 상속 절차가 시작된 이후에 고인이 어디에 얼마를 썼는지 유족이 일일이 밝히기는 쉽지 않다. 유족이 제대로 소명하지 못하면 세금 탈루 혐의가 있다고 보고 가족 계좌까지 조사를 확대하는 경우가 있다. 유족이 억울하게 세금을 떼먹은 것으로 내몰리지 않으려면, 고인 생전에 쓴 목돈의 사용처를 증빙할 수 있도록 준비해두는 게 필요하다. 거액의 의료비를 쓴 경우 등이 대표적이다. 목돈을 한꺼번에 뽑거나, 소액이더라도 계속 인출한다면 그 돈을 어디 썼는지 증거를 남겨놓는 게

특히 인생의 마지막을 정리하는 단계라면 나중에 과세 당국의 오해를 살 수 있는 가족 간 금전 거래는 하지 않는 편이 좋다. 자녀에게 생전에 넘겨줄 재산이 있다면 10년 단위로 증여하고 증여세를 신고하고 내면 된다. 한 번 증여했다면 10년 이상 더 오래 살아야 상속 재산에 합산되지 않는다. 노후에 건강을 챙기는 게 자녀들 세금 부담도 덜어주는 셈이다.